Bases de l’actualisation des flux de trésorerie

L’actualisation des flux de trésorerie est une méthode d’estimation de la valeur d’un actif aujourd’hui en utilisant les flux de trésorerie projetés. Elle vous indique combien d’argent vous pouvez consacrer à l’investissement dès maintenant afin d’obtenir le rendement souhaité dans le futur. Que vous souhaitiez calculer la valeur d’une autre entreprise, d’une obligation, d’une action, d’un bien immobilier, d’un équipement ou de tout actif à long terme, le calcul des flux de trésorerie actualisés peut vous aider à déterminer si un investissement en vaut la peine.

Il peut également être utilisé pour d’autres raisons que l’achat d’une autre entreprise. La méthode de modélisation financière peut être utilisée pour aider quelqu’un à déterminer si faire un gros achat est un bon investissement à long terme. Si vous voulez acheter un équipement coûteux, vous pouvez utiliser l’analyse des flux de trésorerie actualisés pour vous aider à déterminer si c’est un bon investissement à long terme.

L’analyse des flux de trésorerie actualisés fonctionne selon le principe de la valeur temporelle de l’argent. Ce concept suppose que l’argent vaut plus aujourd’hui qu’à l’avenir. Par exemple, 100 $ valent plus aujourd’hui qu’ils ne vaudraient dans un an en raison des taux d’intérêt et d’inflation. Si vous devez dépenser 100 dollars pour acheter quelque chose, vous voudrez savoir combien d’argent vous obtiendrez en retour et quelle sera la valeur de cet argent dans le futur. Et c’est là que la méthode des flux de trésorerie actualisés peut vous aider. Les éléments d’une analyse des flux de trésorerie actualisés sont :

- Périodes de temps.

- Le flux de trésorerie projeté qui se produira chaque année.

- Un taux d’actualisation ou un taux annuel. Le taux d’actualisation pourrait être considéré comme la somme d’argent que vous gagneriez si vous l’investissiez dans un autre compte à risque égal.

- La valeur terminale. Ce nombre représente le taux de croissance perpétuel pour les années futures en dehors de l’horizon temporel utilisé.

La méthode utilise les flux de trésorerie projetés et les actualise en utilisant un taux annuel, ce qui donne une estimation de la valeur actuelle. L’estimation de la valeur actuelle nette (VAN) est ensuite utilisée pour déterminer le potentiel d’investissement.

Calcul des flux de trésorerie actualisés

La formule de calcul des flux de trésorerie actualisés peut être aussi simple ou complexe que vous le souhaitez. Pour commencer, utilisez cette formule :

(Flux de trésorerie de la première année /. (1+r)1)+(Flux de trésorerie de la deuxième année / (1+r)2)+(Flux de trésorerie de N année / (1+r)N)+(Flux de trésorerie de la dernière année / (1+r)

Dans la formule, le flux de trésorerie est la quantité d’argent entrant et sortant de l’entreprise. Pour une obligation, le flux de trésorerie serait constitué des paiements d’intérêts et du principal.

R représente le taux d’actualisation, qui peut être un simple pourcentage, comme le taux d’intérêt, ou il est courant d’utiliser le coût moyen pondéré du capital. Le taux d’actualisation représente le taux de rendement requis pour que les investisseurs reçoivent l’argent qu’ils reçoivent. Pour une obligation, le taux d’actualisation serait le taux d’intérêt.

Le coût moyen pondéré du capital est le taux qu’une entreprise paie pour financer ses actifs. Il comprend le coût moyen du fonds de roulement d’une entreprise après impôts. Il peut s’agir d’actions ordinaires et privilégiées, d’obligations ou de dettes à long terme.

N représente la période de temps. Un propriétaire d’entreprise peut utiliser autant de projections de trésorerie qu’il le souhaite pour l’analyse des flux de trésorerie actualisés – cela peut être cinq ans, dix ans ou même plus.

Le calcul final à la fin de la formule est considéré comme la valeur terminale. Cela représente le taux de croissance des flux de trésorerie projetés pour les années en dehors de la période que vous utilisez.

Pour trouver la valeur terminale, prenez le flux de trésorerie de la dernière année, multipliez-le par (1+ taux de croissance à long terme sous forme décimale) et divisez-le par le taux d’actualisation moins le taux de croissance à long terme sous forme décimale.

Trouver les informations nécessaires pour effectuer une analyse DCF peut représenter beaucoup de travail. Mais lorsque vous êtes en mesure de brancher les informations dans la formule, cela devient un calcul simple. Et pourquoi actualisez-vous les flux de trésorerie ? Une fois que vous obtenez la valeur de la formule des flux de trésorerie actualisés, vous pouvez utiliser ce chiffre pour déterminer s’il est judicieux de réaliser un investissement.

Formule des flux de trésorerie actualisés

Si vous vouliez faire une analyse des flux de trésorerie actualisés d’une entreprise ou de tout actif à long terme, vous devriez d’abord estimer ses flux de trésorerie futurs. Pour commencer, jetez un coup d’œil au bilan, qui montre les entrées et les sorties d’argent de l’entreprise au cours de l’année précédente. Disons que le flux de trésorerie de la société au cours de l’année précédente était de 25 millions de dollars.

Pour déterminer le taux de croissance de la société, vous pouvez comparer le flux de trésorerie de l’année précédente avec les années antérieures. Par exemple, si le flux de trésorerie de l’entreprise en 2017 était de 25 millions de dollars, vous pouvez comparer ce chiffre au flux de trésorerie de 2016 et déterminer de combien il a augmenté. Vous pouvez utiliser le taux de croissance issu de cette comparaison comme une estimation de la croissance future de l’entreprise.

Disons que la croissance de l’entreprise est estimée à 5 % les deux premières années, puis à 2 % les trois années suivantes.

Vous devez également choisir un pourcentage pour calculer la valeur terminale. Ce nombre représente la croissance à long terme de l’entreprise. Essayez d’être un peu conservateur avec cela ; disons que le taux de croissance à long terme de l’entreprise est de 3 % – le taux de croissance aux États-Unis.

Avec ces informations, vous pouvez maintenant calculer les flux de trésorerie projetés pour chaque année que vous examinez.

| Année 1 | =25 * 1.05 | 26,25 |

| Année 2 | =26,25 * 1,05 | 27.56 |

| Année 3 | =27,56 * 1,02 | 28,11 | Année 4 | =28,11 * 1,02 | 28.67 |

| Année 5 | =28,67 * 1,02 | 29,24 | Valeur finale | =29.24 (1,03) / (0,04 – 0,03) | 3011,72 |

Vous disposez maintenant de trois des éléments nécessaires pour réaliser une analyse des flux de trésorerie actualisés. Maintenant, vous devez également calculer le coût moyen pondéré du capital, ou le taux d’actualisation. Pour calculer le coût moyen pondéré du capital, utilisez cette formule :

(Valeur de marché des capitaux propres de l’entreprise / (la somme de la valeur de marché des capitaux propres de l’entreprise et de la dette de l’entreprise)). * Coût des capitaux propres + (Valeur de marché de la dette de l’entreprise / (la somme de la valeur de marché des capitaux propres de l’entreprise et de la dette de l’entreprise)). * Coût de la dette *(1 – Taux d’imposition des sociétés)

Dans cet exemple, disons que le taux d’actualisation de l’entreprise est de 4 %.

Avec ces chiffres, vous pouvez maintenant les insérer dans la formule pour compléter une analyse des flux de trésorerie actualisés de l’entreprise :

(26,25 / 1,041)+(27.56 / 1,042)+(28,11 / 1,043)+(28,67 / 1,044)+(29,24 / 1,045)+(3011,72 / 1,045)

= 25,24+25,48+24,99+24,51+24,03+2475.41

Flux de trésorerie actualisés de l’entreprise = 2 599,66

Avec l’analyse des flux de trésorerie actualisés, la valeur de l’entreprise est de 2,09 milliards de dollars. Si un investisseur devait payer moins que ce montant, le taux de rendement serait supérieur au taux d’actualisation. Payer plus que la valeur de l’analyse des flux de trésorerie actualisés pourrait signifier un taux de rendement inférieur au taux d’actualisation. Vous pouvez également regarder le cours actuel de l’action de la société pour déterminer s’il y a un bon investissement ; si la valeur de l’analyse Discounted Cash Flow est supérieure au cours de l’action, il peut s’agir d’un bon investissement.

Si vous voulez effectuer une analyse Discounted Cash Flow sur l’ordinateur avec Microsoft Excel, il n’y a pas de formule spécifique pour cela. Cependant, vous pouvez configurer une feuille de calcul pour qu’elle effectue les calculs de flux de trésorerie projetés pour vous, ainsi que la formule globale des flux de trésorerie actualisés.

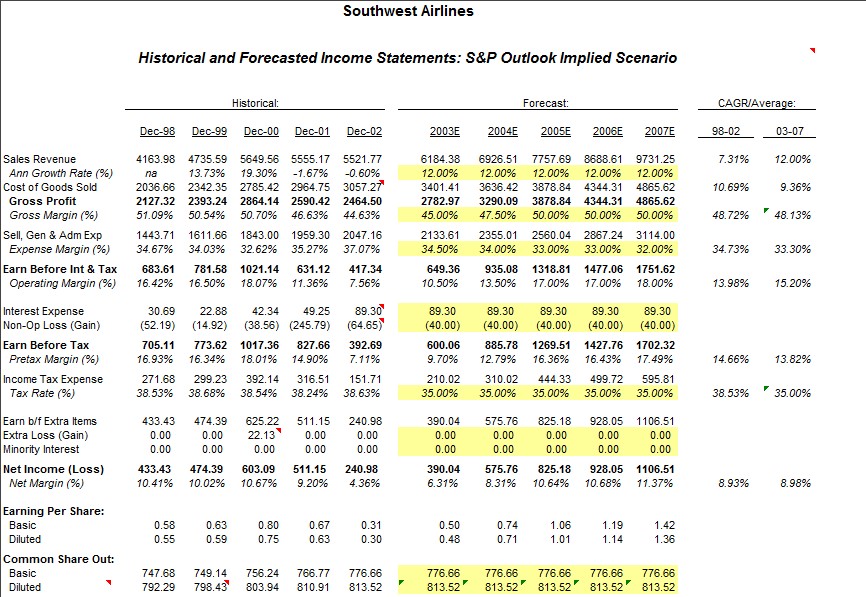

Voici un exemple de ce à quoi ressemble une feuille de calcul en Excel paramétrée pour effectuer une analyse des flux de trésorerie actualisés :

Un inconvénient de l’analyse des flux de trésorerie actualisés est que la formule exige des chiffres précis. Comme l’analyse dépend des données introduites dans la formule, toute erreur peut se traduire par une valeur erronée. Les erreurs peuvent conduire à prendre la mauvaise décision en matière de banque d’investissement.

Laisser un logiciel informatique, tel qu’Excel, gérer les calculs peut éviter les erreurs mathématiques lors de la réalisation d’une analyse de Discounted Cash Flow.

Une autre erreur courante lors de la réalisation d’une analyse de Discounted Cash Flow est de ne pas utiliser une période de temps suffisante dans le calcul. La valeur des flux de trésorerie actualisés pour une formule utilisant deux années de flux de trésorerie projetés est très différente des résultats d’une formule utilisant cinq années de flux de trésorerie.

Comment trouver le bon délai

Lorsqu’il s’agit de déterminer la durée à inclure dans la formule des flux de trésorerie actualisés, il n’y a pas de bonne ou de mauvaise réponse claire. Certains peuvent favoriser l’examen d’un délai plus court, comme deux à cinq ans, et d’autres peuvent favoriser l’utilisation de flux de trésorerie d’au moins 10 ans.

Savoir s’il faut examiner un délai plus court par rapport à un délai plus long dépend largement du type d’actif évalué. Si vous cherchez à investir dans une pièce d’équipement, vous pouvez utiliser un délai plus court. Mais lorsque vous essayez d’acquérir une autre entreprise, envisagez d’examiner un délai plus long de 10 ans.

Un bon point de départ pour déterminer le délai à examiner est les directives d’amortissement de l’IRS. L’IRS catégorise différents types de biens selon des délais d’amortissement. Voici quelques exemples :

- Propriété de 7 ans.ans : Les meubles et accessoires de bureau, tels que les bureaux, les dossiers et les coffres-forts ; les machines et équipements agricoles

- Bien de 10 ans : Toute structure agricole ou horticole à but unique

- Bien de 15 ans : Certaines améliorations apportées à un terrain ou ajoutées à celui-ci, telles que les clôtures, les routes, les trottoirs, les ponts ; toute station municipale de traitement des eaux usées ; les biens de restaurant admissibles

- Bien de 20 ans : Les bâtiments agricoles, les égouts municipaux

- La propriété de 25 ans : Bien faisant partie intégrante de la collecte, du traitement ou de la distribution commerciale de l’eau

Selon que vous achetez un bâtiment ou un équipement, l’utilisation des lignes directrices de l’IRS comme délai dans l’analyse des flux de trésorerie actualisés peut être utile.

Il est important de savoir que ce ne sont que des lignes directrices et non des règles auxquelles vous devez vous tenir. Même si vous cherchez à investir et à acheter une autre entreprise, certains facteurs peuvent vous amener à envisager un délai plus court que 10 ans. Par exemple, si l’on ne peut pas prouver que l’entreprise acquise peut continuer à être prospère et à fournir un retour sur investissement après trois ou quatre ans, il n’est pas logique d’utiliser un délai plus long que cela dans l’analyse des flux de trésorerie actualisés.

Comment déterminer le taux d’intérêt / d’actualisation correct

Il est préférable d’être aussi conservateur que possible en ce qui concerne le taux d’actualisation pour la formule des flux de trésorerie actualisés.

Le taux d’actualisation peut affecter de manière significative l’analyse des flux de trésorerie actualisés ; modifier le taux d’actualisation modifie la valeur. Si un taux d’actualisation trop élevé est choisi, il peut rendre l’investissement moins précieux.

Une bonne ligne directrice à suivre est d’utiliser les taux d’intérêt actuels. Disons que vous alliez acheter un actif pour 200 000 $. Si vous avez contracté un prêt pour ce montant, le taux d’intérêt peut varier entre 4,25 % et 4,5 %, en fonction de la durée du prêt. Vous pouvez utiliser un taux d’actualisation compris entre 4,25 % et 4,5 % dans la formule du flux de trésorerie actualisé.

Il est également judicieux de garder à l’esprit le taux d’inflation lorsque vous choisissez un flux de trésorerie actualisé. Le taux d’inflation actuel en 2018 est d’environ 2 %. Bien que ce soit un bon principe d’être conservateur avec les valeurs lorsqu’il s’agit de l’analyse des flux de trésorerie actualisés, il existe une chose telle que d’être trop conservateur avec le taux d’actualisation.

Si vous deviez investir 100 $ dans un équipement, mais que vous utilisiez un taux d’actualisation de 0 % dans la formule du Discounted Cash Flow, vous supposez que les 100 $ dépensés aujourd’hui auront la même valeur dans le futur, ce qui n’est pas vrai.

Analyse de modélisation du Discounted Cash Flow

Disons que le Discounted Cash Flow d’une entreprise est de 500 millions de dollars. Comment utilisez-vous cette information ?

L’analyse des flux de trésorerie actualisés vous indique non seulement la valeur estimée d’une entreprise, mais elle est également censée vous indiquer le taux de rendement que vous obtiendriez si vous investissiez. Si un investisseur achetait la société de l’exemple ci-dessus pour plus de 500 millions de dollars, le taux de rendement de son investissement serait inférieur au taux d’actualisation utilisé dans l’analyse des flux de trésorerie actualisés. Si l’investisseur achète la société pour moins de 500 millions de dollars, le taux de rendement serait supérieur au taux d’actualisation.

Vous pouvez également examiner le cours de l’action de la société et le comparer à la valeur des flux de trésorerie actualisés. Si la valeur des flux de trésorerie actualisés est supérieure au cours de l’action, l’investissement peut être une bonne opportunité.

Et si vous modifiez l’une des valeurs des flux de trésorerie actualisés ? Quel impact cela aurait-il sur le résultat de l’analyse des flux de trésorerie actualisés ?

L’un des inconvénients de l’analyse des flux de trésorerie actualisés est que le résultat est véritablement basé sur les chiffres mis dans la formule. Si des flux de trésorerie trop optimistes sont projetés, il en résulte une valeur plus élevée pour l’entreprise. Si des chiffres inférieurs sont introduits dans la formule, la valeur est plus faible. Par exemple, la valeur finale dans l’analyse des flux de trésorerie actualisés représente un pourcentage important – plus de la moitié – de la valeur totale de l’entreprise évaluée. Toute fluctuation de la valeur terminale peut avoir un impact significatif sur le résultat du calcul des flux de trésorerie actualisés.

Vous pouvez utiliser Excel pour effectuer une analyse de sensibilité. L’analyse de sensibilité vous permet de voir comment différentes valeurs d’une variable indépendante peuvent affecter une variable dépendante.

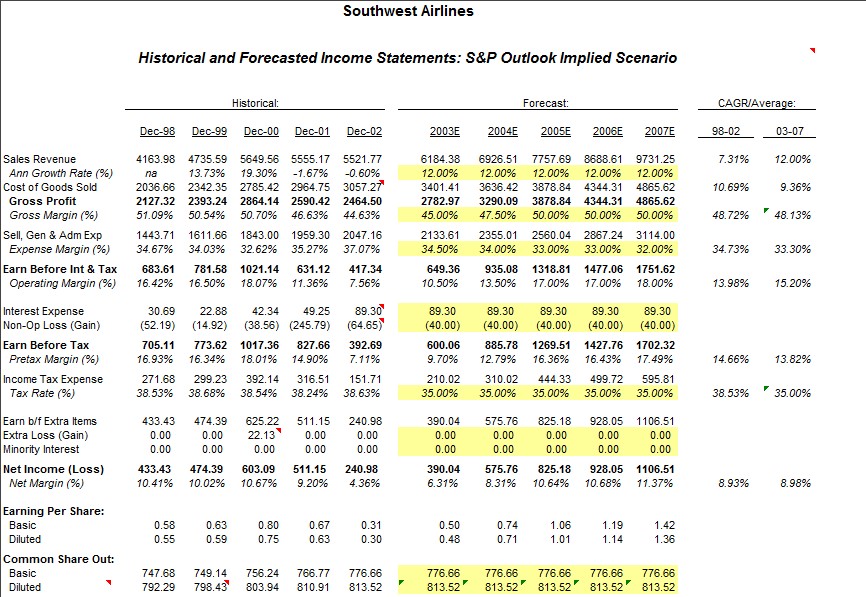

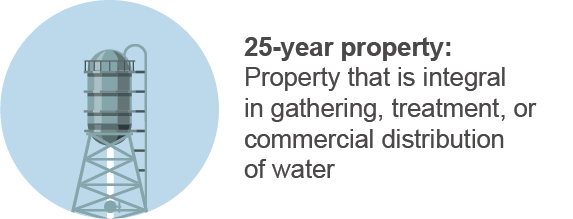

Voici un exemple d’analyse de sensibilité utilisant un modèle d’évaluation des flux de trésorerie actualisés dans Excel :

Limites de l’analyse des flux de trésorerie actualisés

Le modèle des flux de trésorerie actualisés peut être un outil très utile pour ceux qui travaillent dans le secteur financier, ainsi que pour le propriétaire de petites entreprises. Mais il y a des limites avec le modèle à prendre en compte.

Il est important d’essayer d’être réaliste quand on fait des prédictions. Il est possible que les projections des flux de trésorerie futurs soient gonflées lors d’une analyse des flux de trésorerie actualisés. L’analyse des flux de trésorerie actualisés repose sur les informations qui y sont entrées, et le résultat final dépend donc des chiffres utilisés dans la formule. Il est également important de noter que si vous calculez mal vos flux de trésorerie projetés ou une partie de la formule d’actualisation des flux de trésorerie, vous n’obtiendrez pas un résultat précis.

Généralement, les chiffres utilisés pour une analyse d’actualisation des flux de trésorerie ne sont pas basés sur des données réelles. Les montants des flux de trésorerie sont des projections et vous devez prévoir le taux de croissance de l’entreprise dont vous essayez de trouver la valeur. Bien que vous puissiez prédire le flux de trésorerie de l’année prochaine en utilisant les données de l’année en cours et de l’année précédente, les projections plus lointaines sont supposées. Il est difficile, voire impossible, de prévoir les performances futures d’une entreprise et son impact sur le marché. Et même si l’entreprise connaît une croissance à l’avenir, elle pourrait être supérieure – ou inférieure – au taux utilisé dans l’analyse des flux de trésorerie actualisés.

Le taux terminal, ou le pourcentage utilisé dans la formule des flux de trésorerie actualisés pour représenter la croissance pour toutes les années futures de l’existence de l’entreprise, est généralement de 3 %. C’est parce qu’il représente le taux de croissance aux États-Unis. Mais le taux terminal ne devrait pas être de 3 % pour certaines entreprises, car l’économie se développe lorsque de nouvelles entreprises démarrent. Pour une entreprise qui existe depuis longtemps, un taux de 3 % pourrait être trop élevé. Si c’est le cas, l’analyse des flux de trésorerie actualisés donne une évaluation supérieure à ce que l’entreprise peut réellement valoir.

Le taux terminal ou la valeur terminale représente également une grande partie de la valeur estimée de l’analyse des flux de trésorerie actualisés. Modifier légèrement le taux terminal pourrait entraîner de grandes fluctuations avec le résultat que vous obtiendriez de l’analyse. Il est donc important de s’assurer que vous utilisez les données les plus précises pour le calcul.

Les limitations avec le taux terminal s’appliquent au taux de croissance global pour la période utilisée dans les flux de trésorerie actualisés. L’hypothèse est que l’entreprise connaîtra une croissance d’un certain pourcentage plus longtemps elle sera en activité. Mais le taux de croissance choisi pour être utilisé dans l’analyse est une prédiction.

Comme pour tout modèle d’évaluation, il est important de garder les choses à jour. La formule des flux de trésorerie actualisés nécessitant de nombreux éléments, les analystes peuvent ne pas accorder autant d’importance à se concentrer sur tous les facteurs extérieurs qui peuvent avoir un impact sur l’entreprise, comme la concurrence. Si vous n’utilisez le Discounted Cash Flow que régulièrement, envisagez de revenir à votre analyse à l’avenir et de la comparer aux coûts et chiffres réels. En faisant cela, vous pouvez voir à quel point vous étiez précis avec vos projections et s’il y a un certain domaine de la formule sur lequel vous devriez travailler pour les futurs investissements d’actifs.

Bien que l’analyse des flux de trésorerie actualisés soit couramment utilisée, il est important de comprendre ses limites. Le calcul est seulement aussi bon que les informations qui y sont mises. Parce que la méthode est fortement basée sur des projections et des hypothèses sur les performances futures d’une entreprise, l’analyse des flux de trésorerie actualisés peut être utilisée en parallèle avec d’autres modèles d’évaluation pour fournir une image plus précise.

Des pièges à éviter lors de la prévision des flux de trésorerie

Évitez d’être trop optimiste avec les projections de flux de trésorerie. Lorsqu’il s’agit de l’analyse des flux de trésorerie actualisés, égarez-vous du côté conservateur.

Il est facile de regarder un actif et de surestimer combien d’argent il rapportera dans le futur. Cela conduit à un résultat plus élevé et cela peut ne pas être une évaluation précise.

Utiliser autant d’informations et de données pour faire des projections peut aider à garder les estimations réalistes. Passez du temps à comparer les flux de trésorerie des années précédentes pour avoir une meilleure idée de la croissance de l’entreprise. En utilisant des chiffres et des données réels, vous pouvez voir dans quelle mesure les revenus de l’entreprise ont augmenté au fil du temps. Et vous pouvez utiliser toutes les tendances pour baser vos flux de trésorerie projetés.

Si vous utilisez des chiffres gonflés pour la formule des flux de trésorerie actualisés, vous obtiendrez probablement une valeur élevée en conséquence. Et cela pourrait avoir un impact sur votre décision de réaliser ou non l’investissement. Soyez réaliste et conservateur lorsque vous traitez des flux de trésorerie projetés – cela pourrait vous aider à prendre une meilleure décision. Essayez d’éviter de faire ces trois erreurs d’actualisation des flux de trésorerie dans vos calculs.

Formules et méthodes alternatives

Puisque la formule d’actualisation des flux de trésorerie est basée sur des hypothèses, une autre méthode qui pourrait être utilisée est la méthode des comparables. Elle compare divers éléments pour calculer la valeur d’une entreprise. Par exemple, la méthode des comparables peut comparer le prix aux ventes comme méthode d’évaluation.

Les avantages de la méthode des comparables par rapport à la formule d’actualisation des flux de trésorerie est qu’elle ne repose pas autant sur des prédictions pour aboutir à une évaluation. Et grâce aux éléments utilisés, la méthode des comparables montre à quel point une entreprise se comporte bien sur le marché actuel. La formule des flux de trésorerie actualisés vous donne une prédiction de la façon dont l’entreprise se comportera à l’avenir, et non de la façon dont elle se comporte actuellement.

Une méthode similaire à l’analyse des flux de trésorerie actualisés est la valeur actuelle ajustée. La différence entre les deux analyses est que la valeur actuelle ajustée n’inclut pas les taxes et le financement dans le taux d’actualisation.

Une autre méthode qui pourrait être utilisée pour déterminer la valeur d’une entreprise est l’analyse des transactions antérieures. Cette méthode utilise les transactions de fusions et d’acquisitions passées pour aider à trouver la valeur d’une entreprise donnée.

Avec l’analyse des transactions antérieures, un analyste commence à chercher d’autres transactions qui ont eu lieu dans l’histoire récente dans le même secteur. L’analyste examine généralement des facteurs tels que le type d’entreprise, la géographie, la taille de l’entreprise et les produits. Avec une liste de transactions récentes, un analyste peut utiliser les données pour les comparer à l’entreprise en question afin de déterminer combien elle vaut.

Exemples d’entreprises utilisant les flux de trésorerie actualisés

L’analyse des flux de trésorerie actualisés n’a pas été utilisée trop souvent au cours de la dernière décennie parce que les taux d’inflation aux États-Unis ont été faibles et l’économie a été lente. Avec l’augmentation du taux d’inflation et l’amélioration de l’économie, l’analyse des flux de trésorerie actualisés sera plus utilisée.

L’analyse des flux de trésorerie actualisés est largement utilisée pour estimer la valeur d’une entreprise. Mais parce que la méthode utilise des projections et des prédictions pour arriver à l’estimation de la valeur d’une entreprise, il pourrait être plus logique que les grandes entreprises soient évaluées par l’analyse des flux de trésorerie actualisés. Et ce, parce que les grandes entreprises peuvent avoir plus de données sur lesquelles travailler ; une petite entreprise ou une entreprise qui vient de démarrer peut ne pas avoir suffisamment d’historique pour pouvoir faire une projection ou une prédiction des flux de trésorerie futurs.

Une société ou une entreprise de n’importe quel secteur d’activité peut utiliser l’analyse des flux de trésorerie actualisés. Les sociétés de fusion et d’acquisition utilisent cette méthode pour déterminer la valeur de l’autre société.

.

Une grande entreprise de construction peut acheter une plus petite entreprise comme moyen d’expansion. L’entreprise de construction qui achète une plus petite entreprise spécialisée utiliserait l’analyse des flux de trésorerie actualisés non seulement pour trouver la valeur de la petite entreprise, mais aussi pour déterminer si l’investissement est judicieux à long terme.

Même un restaurateur peut utiliser l’analyse des flux de trésorerie actualisés. Comme dans l’exemple de l’entreprise de construction, un restaurateur peut utiliser l’analyse des flux de trésorerie actualisés pour évaluer un autre restaurant avant de l’acheter. Les restaurateurs peuvent également utiliser l’analyse pour évaluer la valeur à long terme de l’achat d’un équipement coûteux.

Le même principe pourrait être appliqué à d’autres petites entreprises – même si elles sont en mesure d’acheter une autre entreprise, l’analyse des flux de trésorerie actualisés peut être utilisée pour aider à déterminer la valeur d’un investissement à long terme.

Flux de trésorerie actualisés : aider à déterminer la valeur d’un actif

Si vous avez besoin de savoir si l’investissement dans l’achat d’une entreprise, d’un équipement ou de tout autre actif en vaut la peine, le flux de trésorerie actualisé peut vous aider.

En additionnant les flux de trésorerie projetés au cours d’une certaine période et en actualisant l’argent à la valeur actuelle nette, l’analyse du flux de trésorerie actualisé peut vous montrer combien d’argent vous obtiendrez en retour de votre investissement.