Citi è un partner pubblicitario

La Chase Sapphire Preferred® Card è una delle nostre carte di credito con premi di viaggio più popolari, con un generoso mix di premi e flessibilità per i viaggiatori. Se sei un consumatore che è disposto a saltare attraverso alcuni cerchi per ottenere risparmi extra, questa è la carta per te. Esaminiamo perché questa carta è così buona e facciamo i conti su tutte le sue caratteristiche – dai suoi punti bonus di benvenuto, ai 2 punti che si guadagnano su ristoranti e viaggi. Lungo la strada, romperemo tutto ciò che è necessario sapere sulla carta, al fine di ottenere il massimo da essa. La Chase Sapphire Preferred® Card ha fatto le nostre scelte del redattore 2020 per le migliori offerte di carte a premi e le migliori offerte di carte aeree.

Pros

- Alte percentuali di premi su viaggi e ristoranti

- Parte di Chase Ultimate Rewards – uno dei migliori programmi a premi per carte di credito programmi di ricompensa

Cons

- Tassa annuale di 95$

- Non vale per chi spende meno di $10,000 all’anno

Recensione: Una carta di viaggio costruita per i massimizzatori di premi

La Chase Sapphire Preferred® Card è progettata per i consumatori che sono disposti a fare un po’ di più per ottenere il massimo valore dalle loro decisioni di spesa. Dotata di una vasta gamma di opzioni lucrative per come puoi riscattare i tuoi premi, la Carta Chase Sapphire Preferred® permette ai consumatori esperti di scegliere se vogliono approfittare delle migliori opzioni di riscatto.

Grazie agli sconti sul sito di shopping Ultimate Rewards di Chase e al programma di trasferimento punti delle carte, i titolari della carta possono ottenere tassi di ricompensa molto più alti di alcune delle nostre altre migliori carte a premi. Anche se non si approfitta pienamente di questi vantaggi, si può sempre ripiegare sui tassi di riscatto del credito standard. Se sei concentrato sull’ottenere la maggior parte dei soldi dalla spesa specifica per i viaggi, la carta Chase Sapphire Preferred® è tra le nostre opzioni preferite. Il pesante bonus di sottoscrizione è anche competitivo con altre offerte rivali.

I consumatori beneficeranno maggiormente quando useranno i punti guadagnati attraverso la Chase Sapphire Preferred® Card, per prenotare viaggi attraverso il portale Ultimate Rewards di Chase. Inoltre, la carta funziona meglio quando viene utilizzata per fare acquisti di viaggi e ristoranti.

Per le spese più ampie, la carta si comporta un po’ peggio, poiché la categoria di spesa generale è solo 1 punto a testa. Se siete ancora alla ricerca di una carta per i premi di viaggio, ma volete una carta per altre categorie di spesa, la Barclaycard Arrival Plus® World Elite Mastercard® è probabilmente una migliore opzione complessiva. A causa delle due carte che hanno alte tasse annuali, pochi consumatori avranno i mezzi per ottenere entrambe le carte. Invece, raccomandiamo di integrare la Chase Sapphire Preferred® Card con una buona carta di credito cash back, come la Citi® Double Cash Card – offerta BT di 18 mesi o la Chase Freedom Flex℠, per guadagnare premi più alti della media per le spese generali di tutti i giorni.

Chase Sapphire Preferred® Card Benefits and Features

Guadagnare punti

Sul guadagnare premi, la Chase Sapphire Preferred® Card è strutturata per favorire viaggi e spese relative ai ristoranti. Si possono guadagnare 2X punti per cenare nei ristoranti, inclusi i servizi di consegna idonei, il cibo da asporto e i viaggi & 1 punto per ogni dollaro speso su tutti gli altri acquisti in tutto il mondo.

Il viaggio, che fa guadagnare 2 punti agli individui, include cose come il trasporto di massa, il noleggio auto (incluso Zipcar), i taxi (incluso Uber), il parcheggio, i pedaggi e i ponti. Cenare al ristorante, d’altra parte, consiste sia in ristoranti seduti che da asporto – inclusi i ristoranti casual e raffinati. Se hai una domanda su un acquisto specifico, hai sempre la possibilità di chiamare direttamente un rappresentante di Chase Ultimate Rewards®.

Quando ti iscrivi per la prima volta alla Chase Sapphire Preferred® Card, hai la possibilità di guadagnare un bonus di benvenuto – Guadagna 60.000 punti bonus dopo aver speso 4.000 dollari in acquisti nei primi 3 mesi dall’apertura del conto. Sono 750 dollari quando li riscatti attraverso Chase Ultimate Rewards®. Inoltre guadagna un credito di 50 dollari per gli acquisti in un negozio di alimentari.

Dopo la qualificazione ci vorranno dalle 6 alle 8 settimane per i punti da inviare al tuo account, quindi se hai intenzione di usare i punti per uno scopo particolare tieni a mente questo tempo di attesa. Questo è particolarmente vero se vuoi usarli per un acquisto Chase Ultimate Rewards.

Quanto vale ogni punto Chase Ultimate Rewards®?

L’altra metà dell’equazione quando si tratta di premi è quanto vale ogni punto. Qui è dove diventa un po’ complicato, dato che ci sono diverse opzioni che puoi usare per riscattare i tuoi premi.

|

Premi Utilizzo |

Valore per punto

|

|---|---|

|

Crediti di liquidazione |

1 cent |

|

Cash Back |

1 cent |

|

Prenotazioni di viaggio tramite Chase Ultimate Rewards |

1.25 centesimi |

|

Programma di trasferimento miglia |

1.25 centesimi+ |

Utilizzato semplicemente per crediti di estratto conto su viaggi già prenotati è il più diretto, con ogni punto che equivale a 1 centesimo ciascuno, tipico delle carte di viaggio con credito di estratto conto.

Rimuovere i punti per i viaggi attraverso Chase Ultimate Rewards ti dà ancora più valore per punto, dato che ottieni uno sconto sul prezzo. Per esempio, una tariffa di 500 dollari richiederebbe solo 400 dollari, il che fa salire il valore per punto a 1,25 centesimi – il 25% in più di valore.

Infine, utilizzando il programma di trasferimento punti 1:1, è probabilmente il più complicato e più redditizio. Questo è dove gli ottimizzatori possono davvero fare il loro lavoro. Nella nostra analisi dei punti fedeltà, il valore di un punto può variare abbastanza ampiamente anche all’interno di una singola compagnia aerea. A seconda di una serie di fattori, tra cui dove e quando si vola, i punti possono essere convertiti a un tasso basso come 0,8 centesimi ciascuno o a volte fino a 2 centesimi per punto.

Combinando la Chase Sapphire Preferred® Card con la Chase Freedom Flex℠

I consumatori con altre carte Chase Ultimate Rewards, come la Chase Freedom Flex℠, scopriranno che la Chase Sapphire Preferred® Card può rendere le loro carte esistenti più preziose. Ecco perché. Mentre la Chase Freedom Flex℠ è commercializzata come una carta cash back rewards, i premi guadagnati sono sotto forma di punti Chase Ultimate Rewards che puoi convertire in cash back. Tuttavia, solo la carta Chase Sapphire Preferred® è dotata del 20% di sconto sui rimborsi di viaggio attraverso Chase Ultimate Rewards, o il programma 1:1 Point Transfer. Tutti i punti sono condivisi tra lo stesso conto Chase Ultimate Rewards. Se hai una Chase Freedom Flex℠, e sei successivamente approvato per la Chase Sapphire Preferred® Card, i nuovi benefici di trasferimento e riscatto si applicano a tutti i punti esistenti. Questo è un immediato salto del 25% sul valore dei vostri punti quando li usate per viaggiare, e vi permette di usare potenzialmente i punti per viaggi premio presso i partner aerei.

Come risultato di questo, ha senso avere due carte di credito Chase Ultimate Rewards. La Chase Freedom Flex℠ si ritaglia delle aree in cui offre un ritorno migliore rispetto alla Chase Sapphire Preferred® Card. I titolari guadagnano il 5% di cash back sugli acquisti idonei in categorie a rotazione, il 5% sui viaggi acquistati tramite Chase, il 3% su ristoranti e farmacie, e l’1% su tutti gli altri acquisti. I titolari possono sfruttare il calendario del 5% cash back della Chase Freedom Flex℠ per ottenere un risparmio migliore quando si applica, così come il 3% cash back su ristoranti e drogherie, e poi usare la carta Chase Sapphire Preferred® in tutti gli altri casi. Dal momento che la Chase Freedom Flex℠ ha una tassa annuale di $0, questo è qualcosa che si potrebbe prendere in considerazione se siete tutti su spremere quel dollaro in più in premi.

Programma di trasferimento punti

La Chase Sapphire Preferred® Card è una delle poche carte in cui si trasferiscono i punti accumulati per selezionare i programmi di fedeltà per aiutare le prenotazioni di premi presso la rispettiva catena alberghiera o compagnia aerea.

Partner per il trasferimento dei punti

- Aer Lingus AerClub

- BritishAirways Executive Club

- Flying Blue AIR FRANCE KLM

- Iberia Plus

- JetBlue TrueBlue

- Singapore Airlines KrisFlyer

- Southwest Airlines Rapid Rewards®

- United MileagePlus®

- Virgin Atlantic Flying Club

- IHG® Rewards Club

- Marriott Bonvoy™

- World of Hyatt®

Si consiglia di trasferire punti solo se si sa esattamente come si intende utilizzarli. Se calcolando il valore dei punti, dopo il trasferimento, si scopre che è inferiore a $0,01 per punto, è meglio tenere i punti Ultimate Rewards. Puoi pagare la prenotazione e usare i tuoi punti UR retroattivamente come credito per pagare l’acquisto – questo risulterà in un valore molto migliore.

Come fa la Chase Sapphire Preferred® Card a paragonarsi con altre carte di credito?

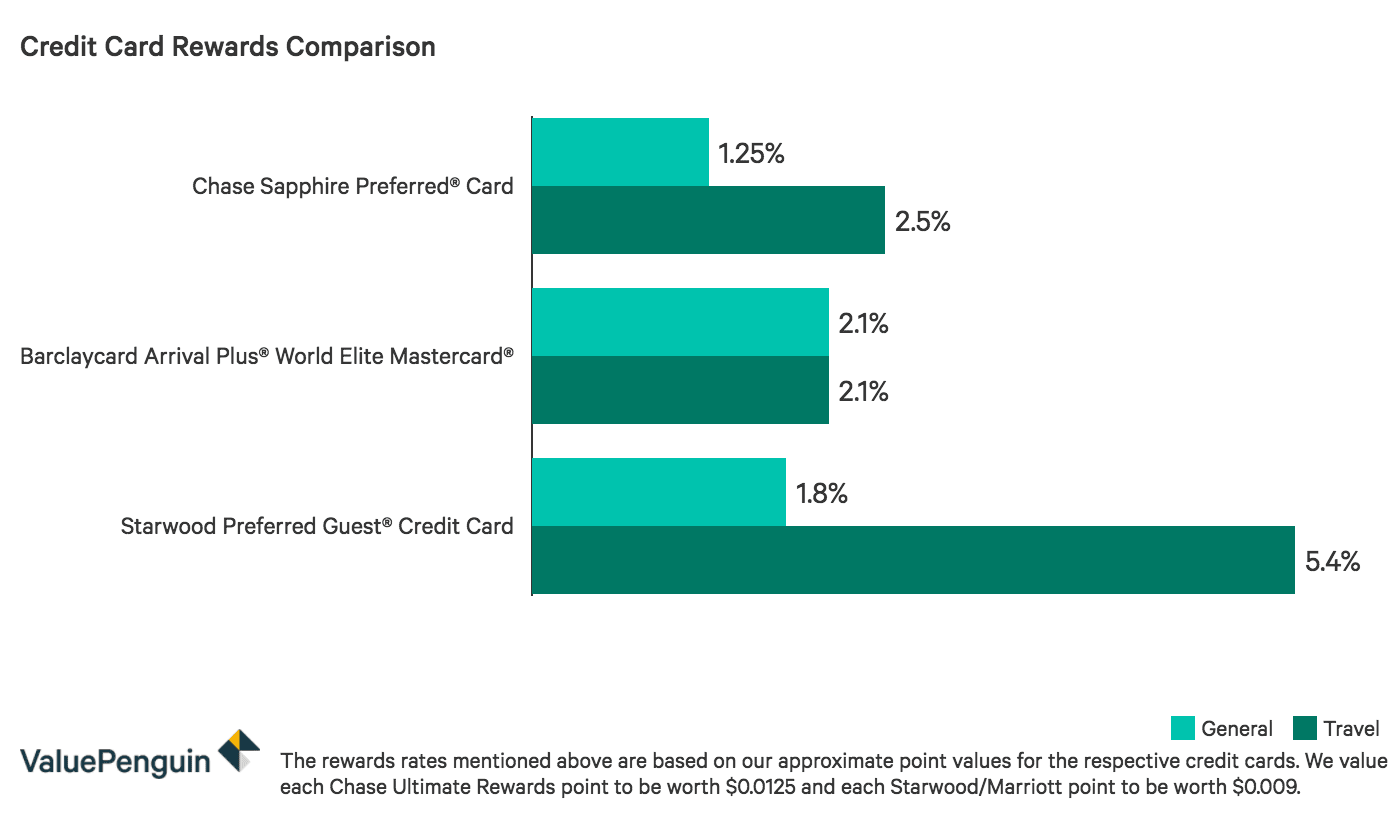

Per avere un’idea di come la Chase Sapphire Preferred® Card si comporti rispetto alla concorrenza, abbiamo messo insieme i seguenti confronti fianco a fianco con altre carte a premi di viaggio leader.

Carta Chase Sapphire Preferred® vs Carta di credito Capital One Venture Rewards

- Sul sito sicuro di Capital One

La Capital One Venture Rewards Credit Card ha un Earn unlimited 2X miles on every dollar, every day – che è meglio o peggio della Chase Sapphire Preferred® Card, a seconda di come è divisa la vostra spesa. Se i tuoi acquisti mensili si orientano più frequentemente verso la ristorazione e i viaggi, allora la Chase Sapphire Preferred® Card produrrà risultati migliori – altrimenti la Capital One Venture Rewards Credit Card sarà suprema. Per quanto riguarda i bonus di benvenuto, la Chase Sapphire Preferred® Card è la più grande, con un bonus che vale fino a $750 se riscattato per viaggi attraverso il CUR.

Chase Sapphire Preferred® Card vs American Express® Gold Card

- Vedi Tariffe & Tariffe. Terms Apply.

- Sul sito sicuro di American Express

L’American Express® Gold Card fa guadagnare ai suoi utenti un Earn 4X Membership Points sui ristoranti di tutto il mondo, inclusi take away e delivery. Inoltre, guadagna 4X punti Membership Rewards® nei supermercati degli Stati Uniti (fino a $25.000 per anno solare in acquisti, poi 1X), e 3X punti Membership Rewards® sui voli prenotati direttamente con le compagnie aeree o su amextravel.com. In netto contrasto, la carta Chase Sapphire Preferred® offre 2 punti per ogni dollaro speso su una categoria di “viaggi” molto più ampia, che include hotel e taxi. Un’altra cosa importante da notare: i punti fedeltà guadagnati con l’American Express® Gold Card valgono generalmente meno dei punti guadagnati con la Chase Sapphire Preferred® Card. Pertanto, i viaggiatori saranno probabilmente meglio con la Chase Sapphire Preferred® Card. Tuttavia, l’American Express® Gold Card è la nostra carta raccomandata per le persone che spendono di più in ristoranti che in viaggi.

Per le tariffe e le spese dell’American Express® Gold Card, clicca qui.

Chase Sapphire Preferred® Card vs United℠ Explorer Card

- Sul sito sicuro di Chase

La United℠ Explorer Card è progettata per i fedeli clienti United Airlines, che viaggiano spesso con bagaglio registrato. Se i vostri viaggi sono limitati alla compagnia aerea, allora questa carta vi offrirà un affare migliore della Chase Sapphire Preferred® Card. Su una pura base “per punto”, la Chase Sapphire Preferred® Card è migliore. La carta United ti dà anche i privilegi di imbarco prioritario e il primo bagaglio registrato gratuito – fino a $120 per viaggio di andata e ritorno.