Principaux points de discussion :

- Qu’est-ce qu’une stratégie de trading sur le Forex ?

- Stratégies Forex : Un aperçu de hautniveau Overview

- Price Action Trading

- Range Trading Strategy

- Trend Trading Strategy

- Position Trading

- Day Trading Strategy

- Forex Scalping Strategy

- Swing Trading

- Stratégie de carry trade

.

Découvrez quel type de trader forex est enfoui dans votre ADN avec notre quiz interactif DNA FX

Qu’est-ce qu’une stratégie de trading forex ?

Une stratégie de trading forex définit un système qu’un trader forex utilise pour déterminer quand acheter ou vendre une paire de devises. Il existe différentes stratégies forex que les traders peuvent utiliser, notamment l’analyse technique ou l’analyse fondamentale. Une bonne stratégie de trading forex permet à un trader d’analyser le marché et d’exécuter des transactions en toute confiance avec des techniques de gestion des risques solides.

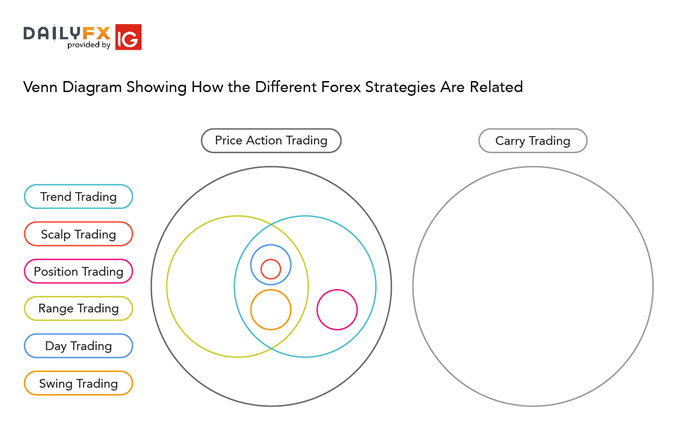

Stratégies forex : Un aperçu de haut niveau

Les stratégies forex peuvent être divisées en une structure organisationnelle distincte qui peut aider les traders à localiser la stratégie la plus applicable. Le diagramme ci-dessous illustre comment chaque stratégie s’inscrit dans la structure globale et la relation entre les stratégies forex.

Stratégies de trading forex qui fonctionnent

Le trading forex nécessite de réunir plusieurs facteurs pour formuler une stratégie de trading qui fonctionne pour vous. Il existe d’innombrables stratégies qui peuvent être suivies, cependant, comprendre et être à l’aise avec la stratégie est essentiel. Chaque trader a des objectifs et des ressources uniques, qui doivent être pris en compte lors du choix de la stratégie adaptée.

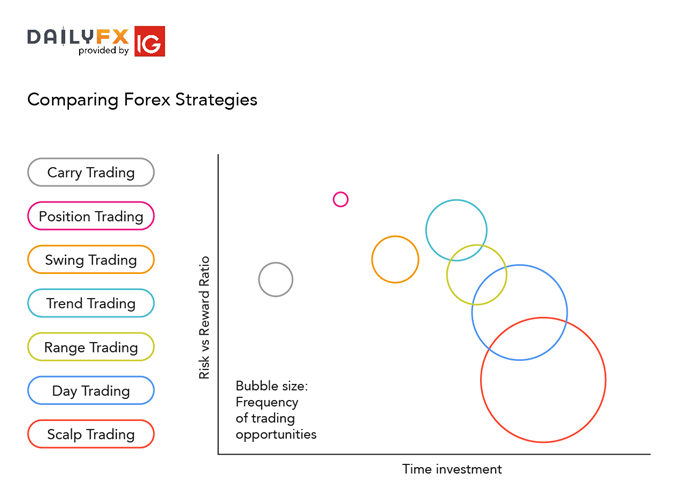

Il existe trois critères que les traders peuvent utiliser pour comparer différentes stratégies sur leur adéquation :

- Ressource en temps nécessaire

- Fréquence des opportunités de trading

- Distance typique à l’objectif

Pour comparer facilement les stratégies forex sur les trois critères, nous les avons disposés dans un graphique à bulles. Sur l’axe vertical se trouve le » ratio risque-récompense « , les stratégies situées en haut du graphique ayant une récompense plus élevée pour le risque pris sur chaque transaction. La négociation de positions est généralement la stratégie dont le rapport risque-récompense est le plus élevé. Sur l’axe horizontal, l’investissement en temps représente le temps nécessaire au suivi actif des transactions. La stratégie qui exige le plus de votre ressource en temps est le scalp trading en raison de la fréquence élevée des transactions effectuées régulièrement.

Price Action Trading

Le price action trading implique l’étude des prix historiques pour formuler des stratégies de trading technique. L’action sur les prix peut être utilisée comme une technique autonome ou en conjonction avec un indicateur. Les fondamentaux sont rarement utilisés ; cependant, il n’est pas rare d’intégrer des événements économiques comme facteur de justification. Il existe plusieurs autres stratégies qui entrent dans la fourchette de l’action sur les prix, comme indiqué ci-dessus.

La durée des transactions :

Le trading sur action sur les prix peut être utilisé sur des périodes de temps variables (long, moyen et court terme). La possibilité d’utiliser plusieurs cadres temporels pour l’analyse rend le trading par action de prix apprécié par de nombreux traders.

Points d’entrée/sortie :

Il existe de nombreuses méthodes pour déterminer les niveaux de support/résistance qui sont généralement utilisés comme points d’entrée/sortie :

- Retracement de Fibonacci

- Utilisation des mèches de bougies

- Identification de la tendance

- Indicateurs

- Oscillateurs

Dans le cadre de l’action sur les prix, il y a le range, la tendance, la journée, le scalping, le swing et le trading de position. Ces stratégies adhèrent à différentes formes d’exigences de trading qui seront décrites en détail ci-dessous. Les exemples montrent différentes techniques pour trader ces stratégies afin de montrer à quel point le trading peut être diversifié, ainsi qu’une variété d’options sur mesure parmi lesquelles les traders peuvent choisir.

.

Stratégie de trading de gamme

Le trading de gamme comprend l’identification des points de soutien et de résistance par lesquels les traders placeront des trades autour de ces niveaux clés. Cette stratégie fonctionne bien sur un marché sans volatilité importante et sans tendance perceptible. L’analyse technique est le principal outil utilisé avec cette stratégie.

La durée du trade:

Il n’y a pas de durée fixe par trade car les stratégies de range bound peuvent fonctionner pour n’importe quel cadre temporel. La gestion du risque fait partie intégrante de cette méthode car des ruptures peuvent se produire. Par conséquent, un trader de fourchette souhaiterait fermer toute position actuelle liée à la fourchette.

Points d’entrée/sortie :

Les oscillateurs sont le plus souvent utilisés comme outils de timing. Le Relative Strength Index (RSI), le Commodity Channel Index (CCI) et le stochastique sont quelques-uns des oscillateurs les plus populaires. L’action des prix est parfois utilisée en conjonction avec les oscillateurs pour valider davantage les signaux de limites de fourchette ou les ruptures.

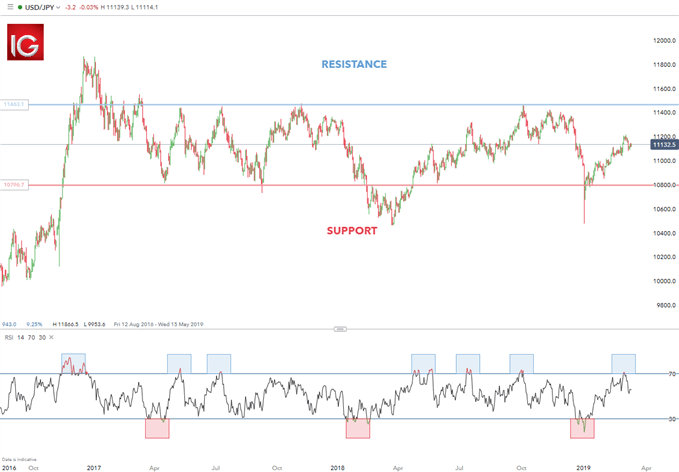

Exemple 1 : trading de fourchette USD/JPY

La devise USD/JPY a présenté un niveau de prix de fourchette prolongé au cours des dernières années. Le graphique ci-dessus illustre une bande de soutien et de résistance claire que les traders utilisent comme points d’entrée/sortie. L’oscillateur RSI démontre le timing des points d’entrée/sortie, comme le soulignent les cases ombrées en bleu et rouge – bleu : surachat et rouge : survente.

Le trading de gamme peut donner lieu à des ratios risque-récompense fructueux ; cependant, cela s’accompagne d’un long investissement en temps par transaction. Utilisez les avantages et les inconvénients ci-dessous pour aligner vos objectifs en tant que trader et la quantité de ressources dont vous disposez.

Pros:

- Un nombre substantiel d’opportunités de trading

- Un rapport risque/récompense favorable

Cons :

- Requiert de longues périodes d’investissement en temps

- Encore une forte appréciation de l’analyse technique

Stratégie de trading de tendance

Le trading de tendance est une stratégie forex simple utilisée par de nombreux traders de tous niveaux d’expérience. Le trading de tendance tente de dégager des rendements positifs en exploitant la dynamique directionnelle d’un marché.

La durée du trade:

Le trading de tendance s’effectue généralement sur un horizon temporel de moyen à long terme car les tendances elles-mêmes fluctuent en durée. Comme pour l’action sur les prix, l’analyse de plusieurs cadres temporels peut être adoptée dans le trading de tendance.

Points d’entrée/sortie:

Les points d’entrée sont généralement désignés par un oscillateur (RSI, CCI, etc.) et les points de sortie sont calculés sur la base d’un ratio risque-récompense positif. En utilisant les distances des niveaux d’arrêt, les traders peuvent soit égaler cette distance, soit la dépasser pour maintenir un ratio risque-récompense positif, par exemple, si le niveau d’arrêt était placé à 50 pips, le niveau de prise de bénéfices serait fixé à 50 pips ou plus du point d’entrée.

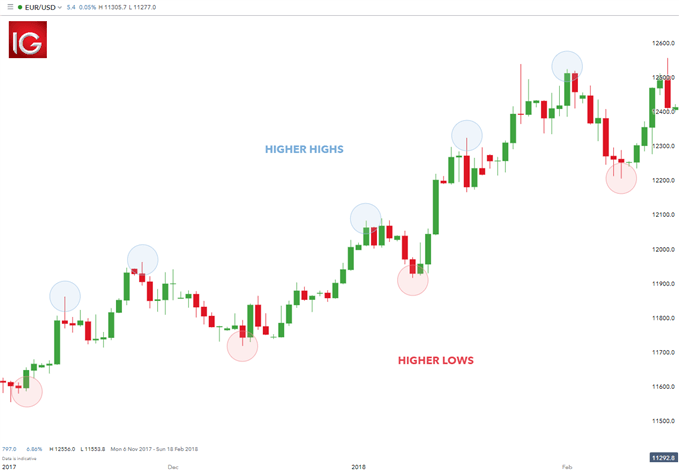

Exemple 2 : Identifier la tendance

Dans l’exemple simple ci-dessus, l’EUR/USD présente une tendance à la hausse validée par des sommets et des creux plus élevés. Le contraire serait vrai pour une tendance à la baisse.

Trader la tendance de l’EUR/USD

Lorsque vous voyez une forte tendance sur le marché, traitez-la dans le sens de la tendance. Par exemple, la forte tendance haussière de l’EUR/USD ci-dessus.

En utilisant le (CCI) comme outil pour chronométrer les entrées, remarquez comment chaque fois que le CCI a plongé sous -100 (surligné en bleu), les prix ont répondu par un rallye. Toutes les transactions ne se dérouleront pas de cette façon, mais comme la tendance est suivie, chaque plongeon a provoqué l’arrivée de plus d’acheteurs sur le marché et a poussé les prix à la hausse. En conclusion, l’identification d’une tendance forte est importante pour une stratégie de trading de tendance fructueuse.

Le trading de tendance peut être raisonnablement intensif en travail avec de nombreuses variables à prendre en compte. La liste des avantages et des inconvénients peut vous aider à identifier si le trading de tendance est fait pour vous.

Pros:

- Un nombre substantiel d’opportunités de trading

- Un rapport risque/récompense favorable

Cons :

- Requiert de longues périodes d’investissement en temps

- Fait appel à une forte appréciation de l’analyse technique

Le trading de position

Le trading de position est une stratégie à long terme principalement axée sur les facteurs fondamentaux cependant, des méthodes techniques peuvent être utilisées comme la théorie des vagues d’Elliot. Les petites fluctuations plus mineures du marché ne sont pas prises en compte dans cette stratégie car elles n’affectent pas l’image plus large du marché. Cette stratégie peut être employée sur tous les marchés, des actions au forex.

La durée du trade:

Comme mentionné ci-dessus, les trades de position ont une perspective à long terme (semaines, mois ou même années !) réservée aux traders les plus persévérants. Comprendre comment les facteurs économiques affectent les marchés ou les prédispositions techniques approfondies, est essentiel pour prévoir les idées de trade.

Points d’entrée/sortie:

Les niveaux clés sur les graphiques à plus long terme (hebdomadaires/mensuels) détiennent des informations précieuses pour les traders de position en raison de la vue globale du marché. Les points d’entrée et de sortie peuvent être jugés à l’aide de l’analyse technique comme pour les autres stratégies.

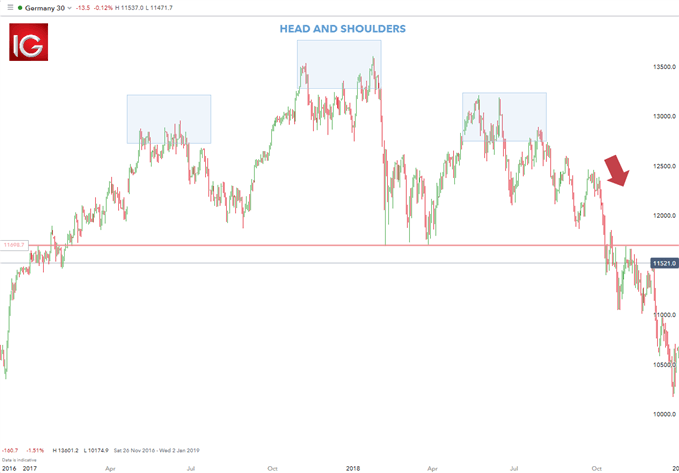

Exemple 3 : Allemagne 30 (DAX) Trading de position

Le graphique de l’Allemagne 30 ci-dessus décrit un modèle de tête et d’épaules d’environ deux ans, qui s’aligne sur une chute probable sous la ligne de cou (ligne rouge horizontale) consécutive à l’épaule droite. Dans cet exemple choisi, la chute à la baisse de l’Allemagne 30 a joué comme prévu sur le plan technique ainsi que sur le plan fondamental. Vers la fin de 2018, l’Allemagne a traversé une récession technique en même temps que la guerre commerciale entre les États-Unis et la Chine, ce qui a nui à l’industrie automobile. Les négociations sur le Brexit n’ont pas arrangé les choses, car la possibilité que le Royaume-Uni quitte l’UE aurait très probablement un impact négatif sur l’économie allemande également. Dans ce cas, la compréhension des schémas techniques ainsi que le fait d’avoir des bases fondamentales solides ont permis de combiner l’analyse technique et fondamentale pour structurer une idée de commerce solide.

Liste des pour et des contre en fonction de vos objectifs en tant que trader et des ressources dont vous disposez.

Pros:

- Requiert un investissement en temps minimal

- Ratio risque/récompense hautement positif

Cons :

- Très peu d’opportunités de trading

- Encore une forte appréciation de l’analyse technique et fondamentale

Stratégie de day trading

Le day trading est une stratégie conçue pour négocier des instruments financiers au cours d’une même journée de trading. C’est-à-dire que toutes les positions sont fermées avant la clôture du marché. Il peut s’agir d’une seule transaction ou de plusieurs transactions tout au long de la journée.

Durée de la transaction :

Les durées de transaction peuvent être à très court terme (quelques minutes) ou à court terme (heures), tant que la transaction est ouverte et fermée dans la journée de négociation.

Points d’entrée/sortie :

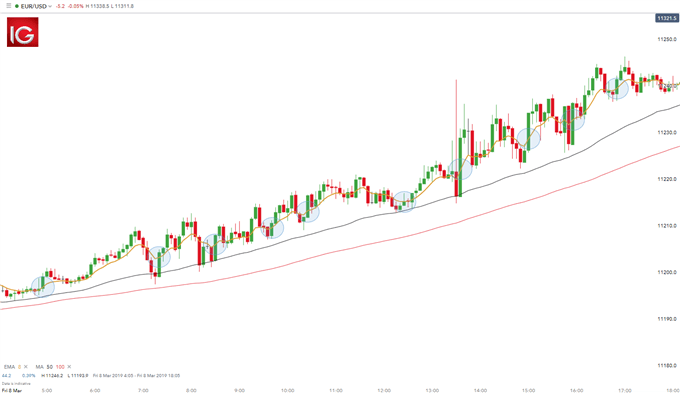

Les traders de l’exemple ci-dessous chercheront à entrer en position au moment où le cours franchit l’EMA 8 périodes dans le sens de la tendance (cercle bleu) et à sortir en utilisant un ratio risque/récompense de 1:1.

Exemple 4 : Trading de jour de l’EUR/USD

Le graphique ci-dessus montre une configuration représentative de trading de jour utilisant les moyennes mobiles pour identifier la tendance qui est longue dans ce cas car le prix est au-dessus des lignes MA (rouge et noir). Les positions d’entrée sont mises en évidence en bleu avec des niveaux de stop placés à la rupture de prix précédente. Les niveaux de take profit seront égaux à la distance d’arrêt dans la direction de la tendance.

Les avantages et les inconvénients énumérés ci-dessous doivent être pris en compte avant de poursuivre cette stratégie. Le day trading implique beaucoup de temps et d’efforts pour une faible récompense, comme le montre l’exemple de l’EUR/USD ci-dessus.

Pros:

- Nombre substantiel d’opportunités de trading

- Ratio risque/récompense moyen

Cons :

- Requiert de longues périodes d’investissement en temps

- Fait appel à une forte appréciation de l’analyse technique

Stratégie de scalping en forex

Le scalping en forex est un terme commun utilisé pour décrire le processus de prise de petits profits sur une base fréquente. Ceci est réalisé en ouvrant et en fermant plusieurs positions tout au long de la journée. Cela peut être fait manuellement ou par le biais d’un algorithme qui utilise des directives prédéfinies pour savoir quand/où entrer et sortir des positions. Les paires forex les plus liquides sont privilégiées car les spreads sont généralement plus serrés, ce qui rend la nature à court terme de la stratégie adaptée.

La durée du trade:

Le scalping implique des trades à court terme avec un rendement minimal, opérant généralement sur des graphiques à plus petite échelle de temps (30 min – 1min).

Les points d’entrée/sortie:

Comme la plupart des stratégies techniques, l’identification de la tendance est l’étape 1. De nombreux scalpers utilisent des indicateurs tels que la moyenne mobile pour vérifier la tendance. L’utilisation de ces niveaux clés de la tendance sur des cadres temporels plus longs permet au trader de voir la situation dans son ensemble. Ces niveaux créent des bandes de soutien et de résistance. Le scalping à l’intérieur de cette bande peut alors être tenté sur des cadres temporels plus petits en utilisant des oscillateurs tels que le RSI. Les stops sont placés à quelques pips de distance afin d’éviter de grands mouvements contre le trade. L’indicateur MACD est un autre outil utile qui peut être exercé par le trader pour entrer/sortir des trades.

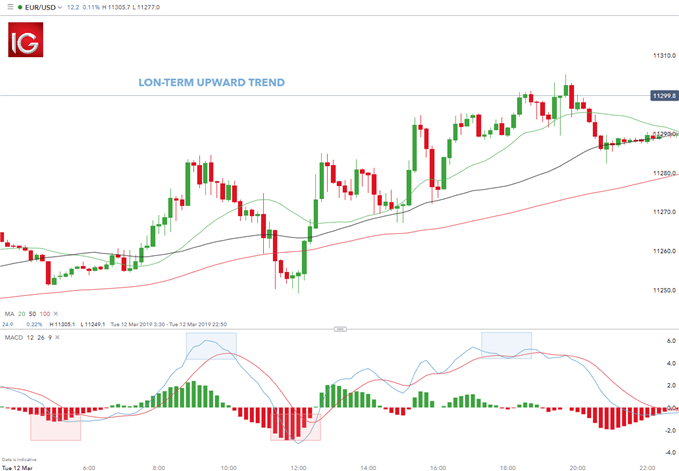

Exemple 5 : Stratégie de scalping EUR/USD

L’EUR/USD 10 minutes ci-dessus montre un exemple typique de stratégie de scalping. La tendance à long terme est confirmée par la moyenne mobile (prix au-dessus de la 200 MA). Le cadre temporel plus petit est alors utilisé pour cibler les points d’entrée/sortie. Le timing des points d’entrée est représenté par le rectangle rouge dans le biais du trader (long). Les traders peuvent également clôturer des positions longues en utilisant le MACD lorsque celui-ci (ligne bleue) franchit la ligne de signal (ligne rouge) mise en évidence par les rectangles bleus.

Les traders utilisent la même théorie pour mettre en place leurs algorithmes cependant, sans l’exécution manuelle du trader.

Avec cet exemple pratique de scalp trading ci-dessus, utilisez la liste des avantages et des inconvénients ci-dessous pour sélectionner une stratégie de trading appropriée qui vous convient le mieux.

Pros:

- Le plus grand nombre d’opportunités de trading parmi toutes les stratégies forex

Cons :

- Requiert de longues périodes d’investissement en temps

- Fait appel à une forte appréciation de l’analyse technique

- Le plus faible rapport risque/récompense

Le swing trading

Le swing trading est une stratégie spéculative par laquelle les traders cherchent à tirer profit des marchés liés à un rang ainsi que des marchés en tendance. En choisissant des » sommets » et des » creux « , les traders peuvent entrer dans des positions longues et courtes en conséquence.

La durée des transactions :

Les transactions de type swing sont considérées comme étant à moyen terme car les positions sont généralement maintenues entre quelques heures et quelques jours. Les tendances à plus long terme sont favorisées car les traders peuvent capitaliser sur la tendance à plusieurs points le long de la tendance.

Points d’entrée/sortie :

Comme pour la stratégie de range bound, les oscillateurs et les indicateurs peuvent être utilisés pour sélectionner les positions et les moments optimaux d’entrée/sortie. La seule différence étant que le swing trading s’applique à la fois aux marchés en tendance et aux marchés délimités par une fourchette.

Exemple 6 : Stratégie de swing trading GBP/USD

Une combinaison de l’oscillateur stochastique, de l’indicateur ATR et de la moyenne mobile a été utilisée dans l’exemple ci-dessus pour illustrer une stratégie typique de swing trading. La tendance à la hausse a été initialement identifiée à l’aide de la moyenne mobile à 50 jours (prix au-dessus de la ligne MA). Dans le cas d’une tendance haussière, les traders chercheront à entrer dans des positions longues avec le vieil adage » acheter bas, vendre haut « .

Les stochastiques sont ensuite utilisés pour identifier les points d’entrée en recherchant les signaux de survente mis en évidence par les rectangles bleus sur le stochastique et le graphique. La gestion du risque est la dernière étape par laquelle l’ATR donne une indication des niveaux de stop. Le chiffre de l’ATR est mis en évidence par les cercles rouges. Ce chiffre représente le nombre approximatif de pips à partir duquel le niveau de stop doit être fixé. Par exemple, si l’ATR indique 41,8 (reflété dans la dernière lecture de l’ATR), le trader cherchera à placer le stop à 41,8 pips de l’entrée. Chez DailyFX, nous recommandons de trader avec un ratio risque-récompense positif d’au moins 1:2. Cela signifierait de fixer un niveau de prise de profit (limite) à au moins 83,6 (41,8 x 2) pips ou plus loin.

Après avoir vu un exemple de swing trading en action, considérez la liste suivante de pour et de contre pour déterminer si cette stratégie conviendrait à votre style de trading.

Pros:

- Un nombre substantiel d’opportunités de trading

- Ratio risque/récompense moyen

Cons :

- Il nécessite une forte appréciation de l’analyse technique

- Il faut encore investir beaucoup de temps

Stratégie de carry trade

Le carry trade consiste à emprunter une devise à un taux plus faible, puis à investir dans une autre devise à un taux de rendement plus élevé. Cela se traduira finalement par un portage positif de la transaction. Cette stratégie est principalement utilisée sur le marché du forex.

La durée du trade:

Les carry trades dépendent des fluctuations des taux d’intérêt entre les devises associées donc, la durée du trade soutient le moyen à long terme (semaines, mois et éventuellement années).

Les points d’entrée/sortie:

Les marchés à forte tendance fonctionnent mieux pour les carry trades car la stratégie implique un horizon temporel plus long. La confirmation de la tendance doit être la première étape avant de placer le trade (des hauts plus élevés et des bas plus élevés et vice versa) – se référer à l’exemple 1 ci-dessus. Un carry trade comporte deux aspects, à savoir le risque de taux de change et le risque de taux d’intérêt. Par conséquent, le meilleur moment pour ouvrir les positions est au début d’une tendance afin de tirer pleinement parti de la fluctuation du taux de change. En ce qui concerne la composante taux d’intérêt, elle restera la même quelle que soit la tendance car le trader recevra toujours le différentiel de taux d’intérêt si la première devise nommée a un taux d’intérêt plus élevé par rapport à la seconde devise nommée, par exemple AUD/JPY.

Le carry trading pourrait-il fonctionner pour vous ? Considérez les avantages et les inconvénients suivants et voyez si c’est une stratégie forex qui convient à votre style de trading.

Pros:

- Peu d’investissement en temps nécessaire

- Ratio risque/récompense moyen

Cons:

- Il faut une forte appréciation du marché des changes

- Opportunités de trading peu fréquentes

Stratégies forex : Un résumé

Cet article présente 8 types de stratégies forex avec des exemples de trading pratiques. Lorsque vous envisagez une stratégie de trading à poursuivre, il peut être utile de comparer l’investissement en temps nécessaire derrière le moniteur, le rapport risque-récompense et la régularité des opportunités de trading totales. Chaque stratégie de trading plaira à différents traders en fonction de leurs caractéristiques personnelles. Faire correspondre la personnalité de trading avec la stratégie appropriée permettra finalement aux traders de faire le premier pas dans la bonne direction.

Améliorer votre trading forex

- Si vous êtes nouveau dans le trading forex, téléchargez notre guide de trading Forex pour les débutants.

- S’inscrire gratuitement pour voir nos webinaires de trading en direct qui couvrent divers sujets liés au marché du Forex comme les mouvements des banques centrales, les nouvelles des devises et les modèles de graphiques techniques.

- Restez à jour avec les principaux événements d’actualité et les communiqués économiques en consultant notre calendrier économique.

- Le succès du trading nécessite une bonne gestion des risques et une autodiscipline. Découvrez combien de capital vous devriez risquer sur vos trades ouverts.

- Nous vous recommandons également de consulter notre guide Traits of Successful Traders pour découvrir les secrets des traders forex qui réussissent.