Principales puntos de discusión:

- ¿Qué es una estrategia de trading en Forex?

- Estrategias de Forex: A Top-nivel

- Operación de Acción de Precio

- Estrategia de Trading de Rango

- Estrategia de Trading de Tendencia

- Operación de Posición

- Estrategia de Trading de Día

- Estrategia de Scalping de Forex

- Swing Trading

- Estrategia de carry trade

.

Descubre qué tipo de trader de Forex está enterrado en tu ADN con nuestro test interactivo de ADN FX

¿Qué es una estrategia de trading de Forex?

Una estrategia de trading de Forex define un sistema que un trader de Forex utiliza para determinar cuándo comprar o vender un par de divisas. Hay varias estrategias de forex que los operadores pueden utilizar, incluyendo el análisis técnico o el análisis fundamental. Una buena estrategia de comercio de divisas permite a un operador analizar el mercado y ejecutar con confianza las operaciones con técnicas de gestión de riesgos de sonido.

Estrategias de Forex: Una visión general de alto nivel

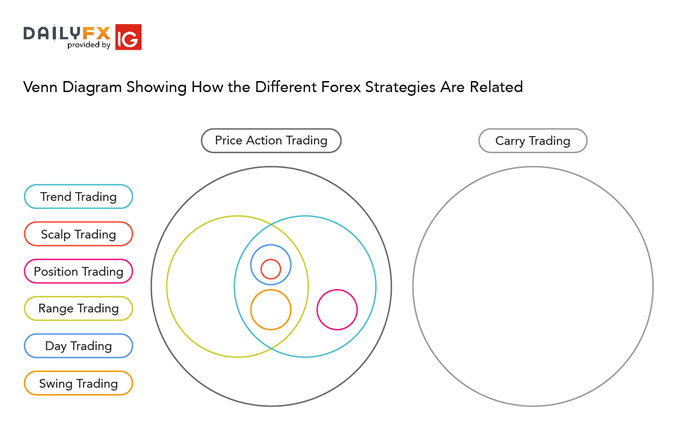

Las estrategias de Forex pueden dividirse en una estructura organizativa distinta que puede ayudar a los operadores a localizar la estrategia más aplicable. El siguiente diagrama ilustra cómo cada estrategia se inscribe en la estructura general y la relación entre las estrategias de forex.

Estrategias de trading de forex que funcionan

El trading de forex requiere reunir múltiples factores para formular una estrategia de trading que funcione para usted. Hay innumerables estrategias que se pueden seguir, sin embargo, entender y sentirse cómodo con la estrategia es esencial. Cada trader tiene objetivos y recursos únicos, que deben ser tenidos en cuenta a la hora de seleccionar la estrategia adecuada.

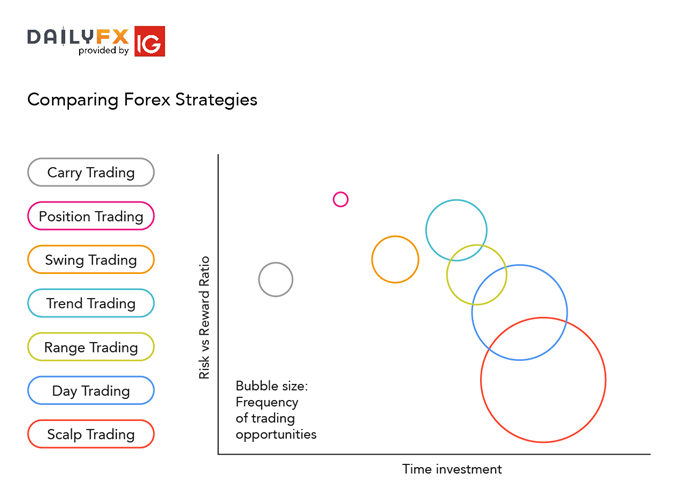

Hay tres criterios que los traders pueden utilizar para comparar diferentes estrategias sobre su idoneidad:

- Recurso de tiempo requerido

- Frecuencia de las oportunidades de trading

- Distancia típica al objetivo

Para comparar fácilmente las estrategias de Forex en los tres criterios, las hemos dispuesto en un gráfico de burbujas. En el eje vertical se encuentra la ‘Relación Riesgo-Recompensa’ con las estrategias en la parte superior del gráfico que tienen una mayor recompensa por el riesgo asumido en cada operación. Las operaciones de posición suelen ser la estrategia con la mayor relación riesgo-recompensa. En el eje horizontal está la inversión de tiempo, que representa el tiempo necesario para supervisar activamente las operaciones. La estrategia que más exige en términos de sus recursos de tiempo es el trading de cabellera debido a la alta frecuencia de las operaciones que se colocan de forma regular.

Operación de acción de precios

El trading de acción de precios implica el estudio de los precios históricos para formular estrategias de trading técnico. La acción del precio puede ser utilizada como una técnica independiente o en conjunto con un indicador. Los fundamentos rara vez se utilizan; sin embargo, no es inaudito que se incorporen eventos económicos como un factor de apoyo. Hay varias otras estrategias que caen dentro del rango de la acción del precio como se indica anteriormente.

Duración de la operación:

La negociación de la acción del precio se puede utilizar en diferentes períodos de tiempo (largo, medio y corto plazo). La capacidad de utilizar múltiples marcos temporales para el análisis hace que el trading de acción de precios sea valorado por muchos traders.

Puntos de entrada/salida:

Hay muchos métodos para determinar los niveles de soporte/resistencia que generalmente se utilizan como puntos de entrada/salida:

- Retroceso Fibonacci

- Utilización de mechas de velas

- Identificación de tendencias

- Indicadores

- Osciladores

Dentro de la acción del precio, existe el rango, la tendencia, el día, la reventa, el swing y la posición. Estas estrategias se adhieren a diferentes formas de requisitos de negociación que se describirán en detalle a continuación. Los ejemplos muestran diferentes técnicas para operar con estas estrategias para mostrar lo diverso que puede ser el trading, junto con una variedad de opciones a medida para que los operadores puedan elegir.

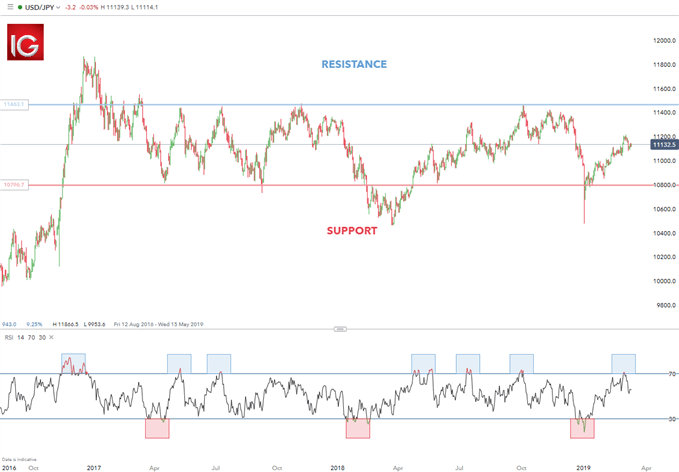

Estrategia de trading de rango

El trading de rango incluye la identificación de los puntos de soporte y resistencia por lo que los operadores colocarán operaciones alrededor de estos niveles clave. Esta estrategia funciona bien en mercados sin una volatilidad significativa y sin una tendencia discernible. El análisis técnico es la principal herramienta utilizada con esta estrategia.

Duración de la operación:

No hay una duración determinada por operación ya que las estrategias de rango limitado pueden funcionar para cualquier marco de tiempo. La gestión del riesgo es una parte integral de este método, ya que pueden producirse rupturas. En consecuencia, un operador de rango querrá cerrar cualquier posición actual de rango limitado.

Puntos de entrada/salida:

Los osciladores se utilizan más comúnmente como herramientas de sincronización. El Índice de Fuerza Relativa (RSI), el Índice del Canal de Materias Primas (CCI) y el estocástico son algunos de los osciladores más populares. La acción del precio se utiliza a veces junto con los osciladores para validar aún más las señales de límites de rango o las rupturas.

Ejemplo 1: Operar en el rango del USD/JPY

El USD/JPY ha estado mostrando un nivel de precios prolongado en el rango durante los últimos años. El gráfico anterior ilustra una clara banda de soporte y resistencia que los operadores utilizan como puntos de entrada/salida. El oscilador RSI demuestra la sincronización de los puntos de entrada/salida como se destaca en los cuadros azules y rojos sombreados – azul: sobrecompra y rojo: sobreventa.

Las operaciones de rango pueden dar lugar a relaciones de riesgo-recompensa fructíferas, sin embargo, esto viene acompañado de una larga inversión de tiempo por operación. Utilice los pros y los contras a continuación para alinear sus objetivos como trader y la cantidad de recursos que tiene.

Pros:

- Número sustancial de oportunidades de trading

- Relación riesgo-recompensa favorable

- Requiere largos periodos de inversión de tiempo

- Requiere una fuerte apreciación del análisis técnico

- Número sustancial de oportunidades de trading

- Relación favorable entre riesgo y recompensa

- Requiere largos periodos de tiempo de inversión

- Requiere una fuerte apreciación del análisis técnico

- Requiere una mínima inversión de tiempo

- Relación riesgo-recompensa altamente positiva

- Muy pocas oportunidades de negociación

- Implica una fuerte apreciación del análisis técnico y fundamental

- Número sustancial de oportunidades de trading

- Relación mediana entre riesgo y recompensa

- Requiere largos periodos de inversión de tiempo

- Requiere una fuerte apreciación del análisis técnico

- El mayor número de oportunidades de trading de todas las estrategias de forex

- Requiere largos periodos de inversión de tiempo

- Requiere una fuerte apreciación del análisis técnico

- La más baja relación riesgo-recompensa

- Número sustancial de oportunidades de trading

- Relación riesgo-recompensa media

- Requiere una fuerte apreciación del análisis técnico

- Todavía requiere una extensa inversión de tiempo

- Se necesita poca inversión de tiempo

- Relación riesgo-recompensa media

- Constituye una fuerte apreciación del mercado de divisas

- Oportunidades de trading frecuentes

- Si eres nuevo en el trading en Forex, descarga nuestra guía de trading para principiantes.

- Regístrate gratis para ver nuestros webinars de trading en directo que cubren varios temas relacionados con el mercado Forex como los movimientos de los bancos centrales, las noticias sobre divisas y los patrones de los gráficos técnicos.

- Manténgase al día con las principales noticias y comunicados económicos consultando nuestro calendario económico.

- El éxito de las operaciones requiere una buena gestión del riesgo y autodisciplina. Averigüe cuánto capital debe arriesgar en sus operaciones abiertas.

- También recomendamos ver nuestra guía Rasgos de los operadores exitosos para descubrir los secretos de los operadores de Forex exitosos.

Contras:

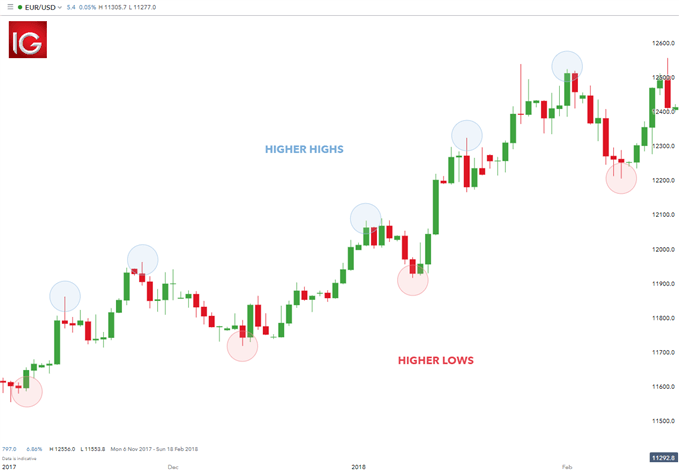

Estrategia de trading de tendencia

El trading de tendencia es una estrategia simple de forex utilizada por muchos traders de todos los niveles de experiencia. Las operaciones de tendencia intentan obtener rendimientos positivos explotando el impulso direccional de los mercados.

Longitud de la operación:

La operación de tendencia generalmente se lleva a cabo en un horizonte temporal de medio a largo plazo, ya que las propias tendencias fluctúan en longitud. Al igual que con la acción del precio, se puede adoptar el análisis de múltiples marcos temporales en el comercio de tendencias.

Puntos de entrada/salida:

Los puntos de entrada suelen estar designados por un oscilador (RSI, CCI, etc.) y los puntos de salida se calculan en base a una relación positiva de riesgo-recompensa. Utilizando las distancias de los niveles de parada, los operadores pueden igualar esa distancia o superarla para mantener una relación positiva de riesgo-recompensa, por ejemplo, si el nivel de parada se colocó a 50 pips de distancia, el nivel de toma de ganancias se establecería a 50 pips o más de distancia del punto de entrada.

Ejemplo 2: Identificación de la tendencia

En el sencillo ejemplo anterior, el EUR/USD muestra una tendencia alcista validada por máximos y mínimos más altos. Lo contrario sería cierto para una tendencia bajista.

EUR/USD Trading the Trend

Cuando vea una fuerte tendencia en el mercado, opere en la dirección de la tendencia. Por ejemplo, la fuerte tendencia alcista en el EUR/USD de arriba.

Usando el (CCI) como herramienta para programar las entradas, observe cómo cada vez que el CCI cayó por debajo de -100 (resaltado en azul), los precios respondieron con una subida. No todas las operaciones funcionarán de esta manera, pero debido a que se está siguiendo la tendencia, cada caída causó que más compradores entraran en el mercado y empujaran los precios al alza. En conclusión, la identificación de una tendencia fuerte es importante para una estrategia de comercio de tendencia fructífera.

El comercio de tendencia puede ser razonablemente intensivo en trabajo con muchas variables a considerar. La lista de pros y contras puede ayudarle a identificar si el comercio de tendencia es para usted.

Pros:

Contras:

Operación de posición

La operación de posición es una estrategia a largo plazo centrada principalmente en factores fundamentales, sin embargo, se pueden utilizar métodos técnicos como la Teoría de las Ondas de Elliot. Las fluctuaciones más pequeñas del mercado no se tienen en cuenta en esta estrategia, ya que no afectan al panorama más amplio del mercado. Esta estrategia se puede emplear en todos los mercados, desde las acciones hasta las divisas.

Duración de la operación:

Como se ha mencionado anteriormente, las operaciones de posición tienen una perspectiva a largo plazo (¡semanas, meses o incluso años!) reservada para los operadores más perseverantes. Entender cómo los factores económicos afectan a los mercados o las predisposiciones técnicas minuciosas, es esencial para pronosticar ideas de trading.

Puntos de entrada/salida:

Los niveles clave en los gráficos de plazos más largos (semanales/mensuales) contienen información valiosa para los operadores de posición debido a la visión global del mercado. Los puntos de entrada y salida se pueden juzgar utilizando el análisis técnico como en las otras estrategias.

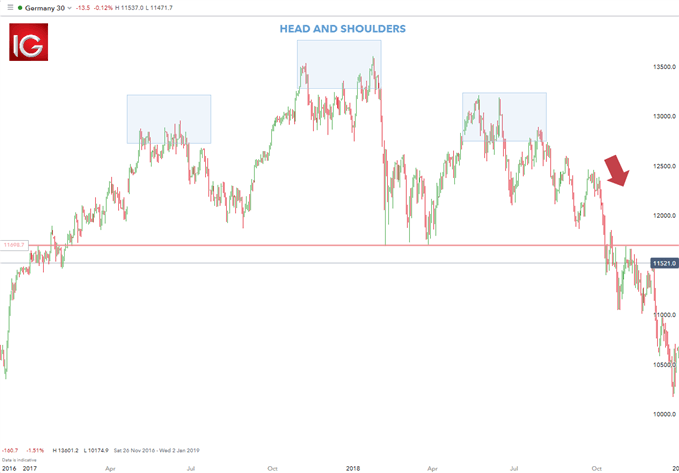

Ejemplo 3: Alemania 30 (DAX) Posición de Trading

El gráfico de Alemania 30 de arriba representa un patrón de cabeza y hombros de aproximadamente dos años, que se alinea con una probable caída por debajo de la línea de cuello (línea roja horizontal) posterior al hombro derecho. En este ejemplo seleccionado, la caída a la baja del Alemania 30 se desarrolló según lo previsto tanto técnica como fundamentalmente. Hacia finales de 2018, Alemania atravesó una recesión técnica junto con la guerra comercial entre Estados Unidos y China, que perjudicó a la industria del automóvil. Las negociaciones del Brexit no ayudaron a las cosas, ya que la posibilidad de que el Reino Unido abandone la UE muy probablemente también afectaría negativamente a la economía alemana. En este caso, la comprensión de los patrones técnicos, así como tener fuertes bases fundamentales, permitió combinar el análisis técnico y fundamental para estructurar una idea comercial fuerte.

Lista de Pros y Contras en función de tus objetivos como trader y de los recursos que tengas.

Pros:

Contras:

Estrategia de Day Trading

El Day Trading es una estrategia diseñada para operar con instrumentos financieros dentro del mismo día de negociación. Es decir, todas las posiciones se cierran antes del cierre del mercado. Puede tratarse de una sola operación o de múltiples operaciones a lo largo del día.

Duración de la operación:

Los tiempos de las operaciones van desde el muy corto plazo (cuestión de minutos) o el corto plazo (horas), siempre que la operación se abra y se cierre dentro del día de negociación.

Puntos de entrada/salida:

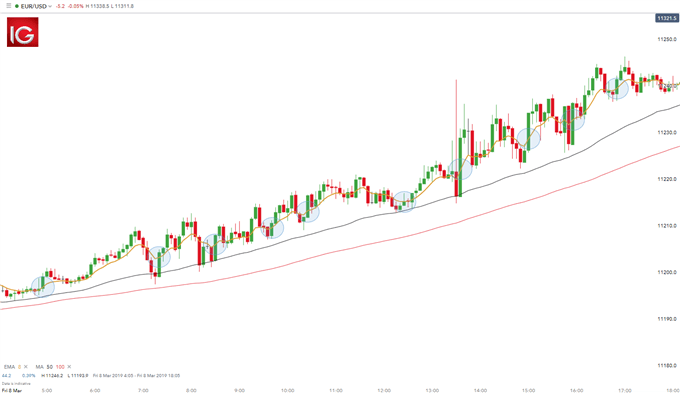

Los operadores del ejemplo siguiente buscarán entrar en las posiciones cuando el precio rompa la EMA de 8 periodos en la dirección de la tendencia (círculo azul) y salir utilizando una relación riesgo-recompensa de 1:1.

Ejemplo 4: EUR/USD Day Trading

El gráfico anterior muestra una configuración representativa de la operativa diaria utilizando las medias móviles para identificar la tendencia, que en este caso es larga ya que el precio está por encima de las líneas de la MA (rojo y negro). Las posiciones de entrada están resaltadas en azul con niveles de stop colocados en la ruptura del precio anterior. Los niveles de toma de beneficios equivaldrán a la distancia del stop en la dirección de la tendencia.

Los pros y los contras que se enumeran a continuación deben ser considerados antes de seguir esta estrategia. El day trading implica mucho tiempo y esfuerzo para poca recompensa, como se ve en el ejemplo del EUR/USD anterior.

Pros:

Contras:

Estrategia de Scalping en Forex

El Scalping en Forex es un término común utilizado para describir el proceso de tomar pequeñas ganancias de forma frecuente. Esto se consigue abriendo y cerrando múltiples posiciones a lo largo del día. Esto puede hacerse manualmente o a través de un algoritmo que utiliza directrices predefinidas sobre cuándo y dónde entrar y salir de las posiciones. Se prefieren los pares de divisas más líquidos, ya que los diferenciales suelen ser más ajustados, lo que hace que la naturaleza a corto plazo de la estrategia se adapte.

Duración de la operación:

El scalping implica operaciones a corto plazo con una rentabilidad mínima, que normalmente operan en gráficos de marcos temporales más pequeños (30 min – 1min).

Puntos de entrada/salida:

Al igual que la mayoría de las estrategias técnicas, identificar la tendencia es el primer paso. Muchos scalpers utilizan indicadores como la media móvil para verificar la tendencia. El uso de estos niveles clave de la tendencia en marcos de tiempo más largos permite al operador ver el panorama general. Estos niveles crearán bandas de soporte y resistencia. El scalping dentro de esta banda se puede intentar entonces en marcos de tiempo más pequeños utilizando osciladores como el RSI. Los stops se colocan a unos pocos pips de distancia para evitar grandes movimientos en contra de la operación. El indicador MACD es otra herramienta útil que puede ser ejercitada por el trader para entrar/salir de las operaciones.

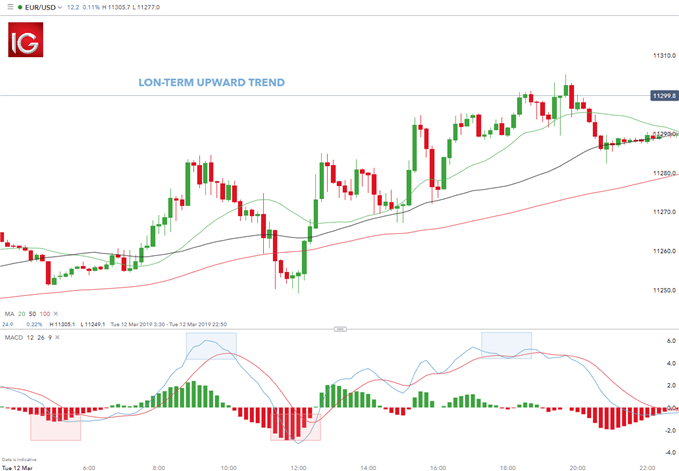

Ejemplo 5: Estrategia de scalping en el EUR/USD

El EUR/USD de 10 minutos de arriba muestra un ejemplo típico de una estrategia de scalping. La tendencia a largo plazo es confirmada por la media móvil (precio por encima de la MA 200). El marco de tiempo más pequeño se utiliza entonces para apuntar a los puntos de entrada/salida. Los puntos de entrada aparecen en el rectángulo rojo en el sesgo del operador (largo). Los operadores también pueden cerrar posiciones largas utilizando el MACD cuando el MACD (línea azul) cruza sobre la línea de señal (línea roja) resaltada por los rectángulos azules.

Los traders utilizan la misma teoría para configurar sus algoritmos sin embargo, sin la ejecución manual del trader.

Con este ejemplo práctico de scalp trading anterior, utilice la lista de pros y contras a continuación para seleccionar una estrategia de trading adecuada que mejor se adapte a usted.

Pros:

Contras:

Operación de oscilación

La operación de oscilación es una estrategia especulativa mediante la cual los operadores buscan aprovechar los mercados con rangos y tendencias. Al elegir los «máximos» y los «mínimos», los operadores pueden entrar en posiciones largas y cortas en consecuencia.

Duración de la operación:

Las operaciones de swing se consideran a medio plazo, ya que las posiciones se mantienen generalmente entre unas horas y unos días. Las tendencias a largo plazo se ven favorecidas ya que los operadores pueden capitalizar la tendencia en múltiples puntos a lo largo de la misma.

Puntos de entrada/salida:

Al igual que en la estrategia de límites de rango, los osciladores e indicadores pueden utilizarse para seleccionar las posiciones y los momentos óptimos de entrada/salida. La única diferencia es que el swing trading se aplica tanto a los mercados de tendencia como a los de rango limitado.

Ejemplo 6: Estrategia de swing trading en GBP/USD

En el ejemplo anterior se utilizó una combinación del oscilador estocástico, el indicador ATR y la media móvil para ilustrar una estrategia típica de swing trading. La tendencia alcista se identificó inicialmente utilizando la media móvil de 50 días (precio por encima de la línea de la MA). En el caso de una tendencia alcista, los operadores buscarán entrar en posiciones largas con el viejo adagio de «comprar bajo, vender alto».

Los estocásticos se utilizan entonces para identificar puntos de entrada buscando señales de sobreventa resaltadas por los rectángulos azules en el estocástico y el gráfico. La gestión del riesgo es el último paso, en el que el ATR da una indicación de los niveles de parada. La cifra del ATR está resaltada por los círculos rojos. Esta cifra representa el número aproximado de pips de distancia a los que debe fijarse el nivel de parada. Por ejemplo, si el ATR es de 41,8 (reflejado en la última lectura del ATR) el operador buscaría colocar el stop a 41,8 pips de la entrada. En DailyFX, recomendamos operar con una relación riesgo-recompensa positiva de un mínimo de 1:2. Esto significaría establecer un nivel de toma de beneficios (límite) al menos a 83,6 (41,8 x 2) pips de distancia o más.

Después de ver un ejemplo de swing trading en acción, considere la siguiente lista de pros y contras para determinar si esta estrategia se adaptaría a su estilo de trading.

Pros:

Contras:

Estrategia de carry trade

Las operaciones de carry trade incluyen el préstamo de una divisa a un tipo de interés más bajo, seguido de la inversión en otra divisa a un tipo de interés de mayor rendimiento. Esto finalmente resultará en un carry positivo de la operación. Esta estrategia se utiliza principalmente en el mercado de divisas.

Duración de la operación:

Las operaciones de carry dependen de las fluctuaciones de los tipos de interés entre las divisas asociadas, por lo que la duración de la operación es de medio a largo plazo (semanas, meses y posiblemente años).

Puntos de entrada/salida:

Los mercados con tendencia fuerte son los que mejor funcionan para las operaciones de carry, ya que la estrategia implica un horizonte temporal más largo. La confirmación de la tendencia debe ser el primer paso antes de colocar la operación (máximos y mínimos más altos y viceversa) – consulte el ejemplo 1 anterior. Las operaciones de carry trade presentan dos aspectos: el riesgo de tipo de cambio y el riesgo de tipo de interés. En consecuencia, el mejor momento para abrir las posiciones es el inicio de una tendencia para aprovechar plenamente la fluctuación del tipo de cambio. En cuanto al componente del tipo de interés, éste seguirá siendo el mismo independientemente de la tendencia, ya que el operador seguirá recibiendo el diferencial del tipo de interés si la primera moneda nombrada tiene un tipo de interés más alto frente a la segunda moneda nombrada, por ejemplo, AUD/JPY.

¿Podría el carry trading funcionar para usted? Considere los siguientes pros y contras y vea si es una estrategia de Forex que se adapta a su estilo de negociación.

Pros:

Contras:

Estrategias de Forex: Un resumen

Este artículo describe 8 tipos de estrategias de forex con ejemplos prácticos de trading. Al considerar una estrategia de trading para seguir, puede ser útil comparar cuánto tiempo de inversión se requiere detrás del monitor, la relación riesgo-recompensa y la regularidad de las oportunidades totales de trading. Cada estrategia de negociación atraerá a distintos operadores en función de sus atributos personales. La combinación de la personalidad de los operadores con la estrategia adecuada permitirá, en última instancia, que los operadores den el primer paso en la dirección correcta.